迷える羊ちゃん

迷える羊ちゃんフリーランスって憧れるけど、確定申告に自信が無いから躊躇しちゃうんだ

会社員と違って全部自分自身で行わないといけないからのぅ

そもそも確定申告って単語はよく聞くけど、ちゃんとしたことすらなかったかも。この機会にちゃんと理解したいな!

フリーランスにとって確定申告の知識は必要不可欠!難しい単語もでてくるけど、超簡単に解説しよう!

大切なことだとは理解しつつも、何かとめんどくさい「確定申告」。可能であれば避けて通りたい!と思う人も少なくないはず。しかし、フリーランスになるからには、必ず経験しなくてはいけないイベントです。せっかく確定申告を行う機会があるのですから、あなた自身が損しないポイントを押さえてスマートに対応したいですね。

この記事では、ややこしい確定申告で不安を抱えるフリーランスの為に、とにかく分かりやすくをモットーに解説していきます。節税ポイントや、基本的な確定申告を理解できますので、この記事を読み終わるころにはきっと気持ちも楽になることでしょう!

この記事はこんな人にオススメ!

- 確定申告に初めて挑戦する人

- 確定申告の基本を理解したい人

- 青色申告と白色申告の違いを知りたい人

- オススメの会計ソフトが知りたい人

- 確定申告絡みで心配が多い人

フリーランス1年目、「確定申告」に頭を抱えていませんか?

確定申告って全然分かんない!だけど、相談できる人もいないし…不安が多いな

フリーランス1年目は初めての経験ばかり!確定申告も1度やってみれば2年目からは余裕ができるぞ

会社員からフリーランスに転身すると、これまで会社が手続きしてくれた確定申告を自分で行う必要があります。複雑で面倒なイメージの確定申告。しかし、確定申告には、経費を申告することで節税効果や源泉徴収された金額が戻ってくるなどのメリットがあります。

まずはじめに、多くのフリーランスがつまづきやすい「フリーランス」と「個人事業主」の違いと、納税手続きの違いについてご説明します。

「フリーランス」と「個人事業主」、納税手続きに違いはあるの?

確定申告以前に、そもそも 「個人事業主」と「フリーランス」の違いすら曖昧かも

まずはフリーランス業を始めて納税する上で、自分がどんな立場に位置するのかを理解することから始めよう!

まず、個人事業主とは、「法人を設立せずに事業を行う人」を指します。また、フリーランスとは、「企業に属さず個人で契約を結んで働く人」を指します。

つまり、個人事業主は「事業形態」のことを指し、フリーランスは「働き方」を指す言葉になります。そのため、この二つは、話の前提は違いますが基本的には同じものになります。

- フリーランスも個人事業主も、同じように確定申告の手続きが必要になる!

フリーランス=個人事業主ってことなんだね!

フリーランスの基本!確定申告についてちゃんと理解しよう!

確定申告ってしなくていいケースがあるとか聞くけど…基本的にしなくちゃいけないものって覚えておけばいい?

そのとおり!確定申告しないと納税金額が決定できないのじゃ。つまり、申告しないと脱税になるぞ!

確定申告とは、所得税を自分で計算して国に申請すること。一年の所得が基礎控除額の38万円(2020年以降は48万円)を超えた場合は、必ず必要になります。

確定申告をすることで、所得税だけではなく「住民税」や「事業税」、「社会保険料」など、各種税金の金額が順次決定します。また、払いすぎた税金があれば戻ってくるというメリットも(還付)。

その一方で、確定申告しないことのデメリットも忘れてはいけません。確定申告をしないと申告漏れによるペナルティが課され、重い税がかかるケースもあります。確定申告をしないと、年収を証明できる書類が入手できません。そうなると社会的な信用もゼロに。確定申告は必須です!

フリーランスの確定申告、実際いくらから必要なの?

フリーランスって言っても、専業の人もいれば副業の人もいるよね。確定申告の内容もかわってくるのかな

いいポイントじゃ!どんなフリーランスかによって違ってくるんじゃ!

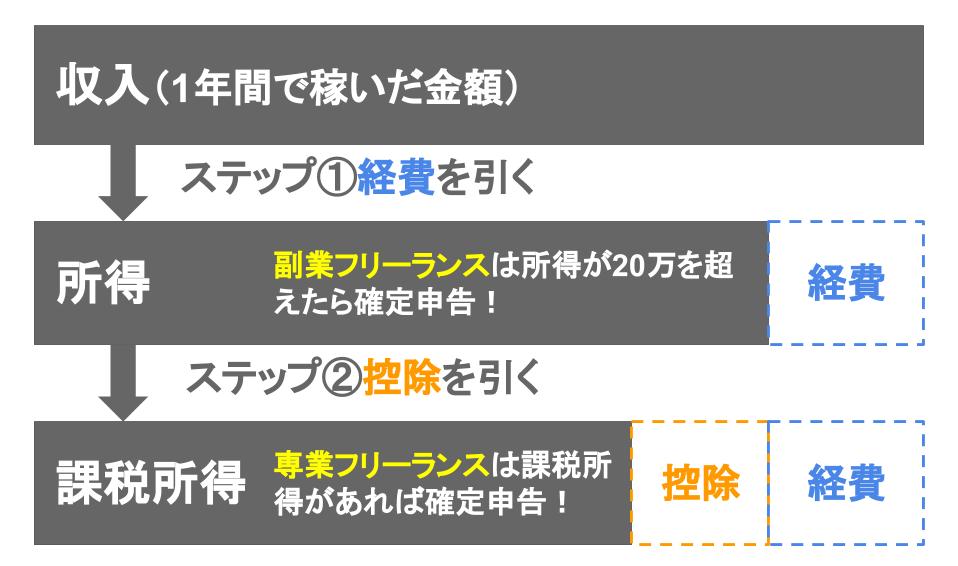

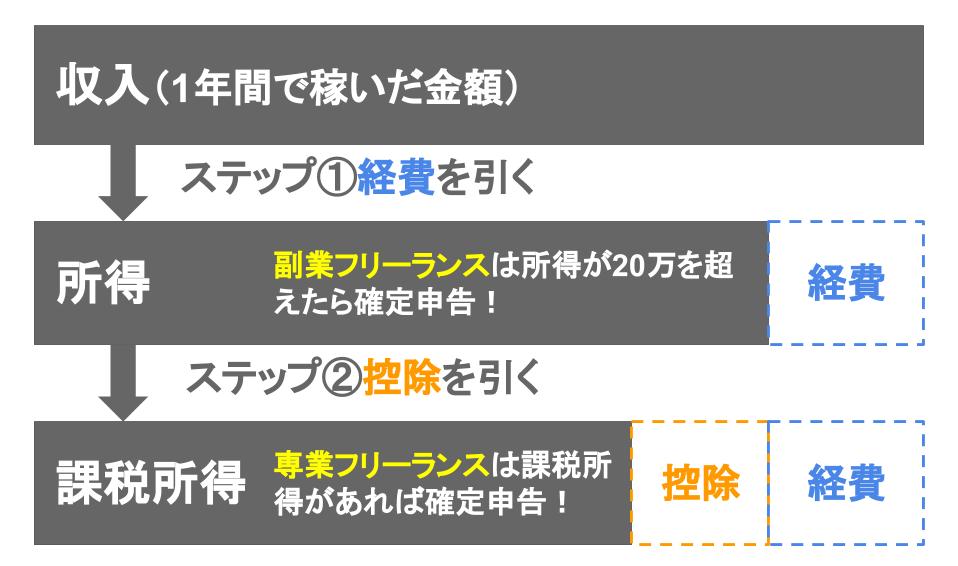

確定申告が必要な所得は、「専業フリーランス」か、会社などから給与を得ている「副業フリーランス」かによって変わります。それぞれのボーダーラインと注意点を見ていきましょう。

専業・副業フリーランスの確定申告の違い

専業フリーランスの場合は基本的に確定申告が必要!

専業フリーランスの場合、課税所得がある全ての人に確定申告の義務があります。逆に言えば、売り上げを経費や控除が上回り、課税所得が0円以下になった場合は確定申告の必要はありません。

ただし、確定申告が必要ない場合でも、税務調査が入った時にその証拠がないと課税されてしまうこともあります。万が一のために、経費や帳簿など、会計書類はきちんと保存しておきましょう。

副業フリーランスの場合のボーダーラインは「年間20万円」!

副業フリーランスの場合、副業での所得が年間20万円を超えたら確定申告が必要になります。この所得金額は一般的に「経費を差し引いた金額」を指して計算します。

また、会社に副業していることを知られたくない場合に注意したいのが「住民税の納付方法」です。確定申告をすると、住民税の変動から会社に副業がバレてしまうことがあります。会社に副業がバレたくない場合、確定申告書類の「住民税に関する事項」で「自分で納付」にチェックしておきましょう。

「白色申告」と「青色申告」の違いは?フリーランスにオススメはどっち?

確定申告って、白色とか青色とかあるよね?正直その違いすら分からない状態だけど、どっちがおすすめか知りたいな!

もちろんじゃ!まずは基本の白色申告・青色申告のポイントから見ていこう!

確定申告には手続きが簡単な「白色申告」と、手間はかかるが節税効果が大きい「青色申告」があります。それぞれメリットはありますが、本業フリーランス一年目の人におすすめしたいのは、節税メリットの大きい青色申告です。

「でも、青色申告には専門知識や複雑な計算が必要なんでしょ?」と、尻込みしてしまうなら会計ソフトを利用するのも一つの手。思い切って青色申告にチャレンジして、節税上手な賢いフリーランスを目指しましょう!

ここでは、なぜ「青色申告」の方が節税になるのか、また、それぞれの手間の違いやフリーランスの形態によってどちらを選べば良いのかをご説明します。

白色申告と青色申告の違い

| 種類 | メリット | デメリット |

|---|---|---|

| 白色申告 | 手続きが簡単 ・申請で時間を取られない | 控除が受けられない ・節税対策としては不向き |

| 青色申告 | 節税効果が高い ・所得税の節税になる ・3年間の赤字の繰越ができる ・家族に支払う給料が全額経費に計上できる | 手続きが煩雑 ・開業届を出す必要がある ・控除枠によっては白色申告よりもハードルが高め |

知識や手間がいらない!初心者でも簡単な「白色申告」

確定申告が初めての場合、「青色申告」よりもハードルが低いのが「白色申告」です。白色申告に必要なのは、単式簿記という取引の結果を記録する帳簿のみ。

また、経費も記録も青色申告に比べて大まかでよいので、経理の知識がなくても、家計簿感覚で簡単に記録できるのが初心者に優しいとされている理由です。

特別控除あり!節税メリットが高いのは「青色申告」

青色申告のメリットは、青色申告には控除を受けることができる「青色申告特別控除」が用意されていること。控除枠は「10万円」と「65万円」の2種類。10万円の控除を受けたい場合は単式簿記、65万円の控除を受けたい場合はより複雑な複式簿記による帳簿が必要になります。

つまり、10万円の枠であれば、届出さえ出せば、白色申告と変わらない手間で10万円の控除が受けられます。また副業フリーランスなど、開業届を出していない人は「青色申告」を選択できませんので注意してください。

- 1年の所得が基礎控除額の38万円(2020年以降は48万円)を超えた場合は確定申告

- 専業フリーランスは課税所得があれば確定申告

- 副業フリーランスは副業での所得が年間20万円を超えたら確定申告

- 専業フリーランスが選ぶべきは節税効果の高い「青色申告」

難しい印象だったけど、今の自分がどの項目に該当するのかが分かれば、あとは簡単だね!

初めてでも怖くない!確定申告の流れをステップ別にチェック

確定申告って今までやったことが無いからどんなステップで進んでいくのかすら知らないや

そんな人も少なくないから大丈夫!まずは全体の流れを理解することから始めてみよう!

ここからは、はじめて「青色申告」にチャレンジする方のために、具体的な確定申告の流れをできるだけやさしく、わかりやすく解説します。各手順に沿って、確定申告をスムーズに行えるよう準備していきましょう。

①開業届&青色申告承認申請書を税務署に提出!

青色申告をするためには、あらかじめ「開業届」と「青色申告承認申請書」を税務署に提出する必要があります。

- 開業届ってなに?

-

事業を始めた時に税務署に提出する書類のこと。

- 青色申告承認申請書ってなに?

-

青色申告を受けたい事業主があらかじめ申請しなくてはいけない書類です。

開業届や申請書は、税務署で取得するほか、国税庁のホームページでダウンロードする方法があります。提出は、時間外投函も可能な窓口提出、郵送での提出も可能です。

注意したいのは提出の期限。開業届は事業開始から1ヶ月以内です。

提出忘れを防ぐためにも、申請書は開業届と同じタイミングで提出するのがよいぞ!

②クラウド会計ソフトで帳簿づけ

初心者が帳簿をつけるなら、導入を検討したいのがクラウド会計ソフトです。導入には費用がかかりますが、帳簿付けの手間と時間が圧倒的に短縮でき、残った時間を本業に当てられるのは大きな魅力です。

- クラウド会計ソフトってなに?

-

PCにインストールしなくてもインターネットでサービスを利用できる会計ソフトのこと。

クラウド会計ソフトを使うメリットは、煩雑な帳簿作成の作業を楽にしてくれること。たとえば、銀行口座やクレジットカードのデータを自動的に帳簿に反映することも可能です。

フリーランスならば帳簿付けよりも案件獲得に力を注ぎたいじゃろ。会計ソフトがあれば仕事の方に集中できるぞ!

フリーランスにおすすめの会計ソフト

Freee

確定申告初心者でも簡単に使えるのがFreeeの魅力。スマートフォンアプリからの操作性も優れているので、外出先でも使った経費をすぐに入力したい人にぴったり!

青色申告に備えるには機能やサポートがしっかりとした有料版がおすすめです。

マネーフォワードクラウド

初心者向けのFreeeに比べ、多少の経理知識がある人におすすめなのがマネーフォワードクラウド。

また、異なる取引を一括で仕訳できる機能など、比較的取引数が多いフリーランスにとって便利な仕様になっています。こちらも、青色申告に備えるならば断然有料版がおすすめです。

③1年間の所得を計算

確定申告の最初の作業は、事業所得の計算から始まります。計算する期間は1月1日から12月31日までの1年間。

- 所得税ってなに?

-

「売り上げ額」から経費や基礎控除、社会保険控除や扶養控除などの「各種所得控除額」を差し引いた額(課税所得)に税率を掛け算した額が、自分が納める「所得税」になります。

税率は年収が多ほど税率が上がる「累進課税制度」に基づき決定。

税金は、売り上げ額から差し引かれる「経費」や、生命保険控除などの「控除額」が大きいほど少なくなる仕組みです。より高い節税効果を狙うためには、経費や控除をたくさん使うことがポイント。

クラウド会計ソフトを使っていれば日々の取引の記録から自動で計算してくれるんじゃ

④確定申告書類を作成しよう!

青色申告の場合、必要な書類は2種類。「確定申告書B」と「青色申告決算書(以下決算書)」です。

- 決算書ってなに?

-

損益計算書が1枚、損益計算書の内訳が2枚、賃借対照表が1枚の4枚からなる、「1年間の事業所得の明細書」です。

これらの書類は税務署で手に入るほか、国税庁のホームページの「確定申告作成コーナー」で作成することも可能です。

確定申告のステップを知れば知るほど、会計ソフトの有難みがわかるじゃろ

⑤いよいよ確定申告!書類を税務署に提出しよう!

確定申告の期間は、2月16日から3月15日まで。この期間の間に、申告に必要な書類を税務署に提出しなければいけません。

- 税務署へ提出する書類は?

-

作成した「確定申告書B」と「青色申告決算書」に加え、「各種控除証明書」、「源泉徴収票」など。控除の証明書や取引先から送られてくる源泉徴収票は、確定申告の際に慌てて探すことのないように、あらかじめファイリングしておくことをおすすめします。

提出の方法は所管の税務署の窓口か、郵送、オンラインで電子申告できるe-Taxの3通り。それぞれの提出方法には注意点があるため、事前に確認しておきましょう。

自分にとって一番負担が少ない方法を選ぶのがいいな

窓口、郵送、e-Tax。それぞれの申告方法の注意点は?

(1)窓口申告の注意点

税務署の窓口は、その場で書類の不備などをチェックして確実に申告できるというメリットがあるものの、確定申告の期間は混み合ってしまうのが難。比較的混雑しない2月の平日などを狙って、時間の取れる日に行くことをおすすめします。

(2)郵送申告の注意点

事情があって、期間中に税務署に足を運べない人にとって便利な郵送での申告。しかし、郵送での提出はルールがあるため、不備のないようにあらかじめ国税庁のサイトなどでよく確認しておきましょう。

(3)e-Taxでの申告の注意点

オンラインで24時間申告できるe-Tax。忙しい人には便利なシステムですが、利用するためにはあらかじめ申請してICカードリーダーライターを入手する必要があります。手間と時間を見越して早めに準備しておきましょう。

⑥納税額決定!所得税を納税しよう

確定申告で納税額が決定したら、3月15日までに所得税を納税します。納付方法は、下記の通り。

e-Taxに届出を出した場合

- ダイレクト納付

- インターネットバンキング

e-Taxに届出を出した口座からクリックで納付可能です。

e-Taxを利用しない方法の場合

- 口座振替

- クレジットカード納付

- コンビニ納付

- 窓口納付

などがあります。 ただし、口座振替による納付のみ、納税期限が4月22日までとなります。

この所得税を納税したら正式に他の税金の支払いが動き出すイメージじゃ

所得税以外の納税の種類と納付期間は?

個人事業主であるフリーランスが納める税金は、「所得税」だけではありません。

- フリーランスが納めるべき税金はなに?

-

所得税の他に、消費税、個人事業税、住民税などがあります。

これらの納付期間はそれぞれ、消費税が4月1日までの納付。個人事業税は8月、11月の納付。住民税は、6月、8月、10月、翌年1月の納付となります。

ただし、税金に関しては金額ごとに対応が異なりますので、予め確認しておきましょう。

⑦払いすぎた税金が帰ってくるかも!「還付金」の仕組みと振り込み時期を知っておこう

確定申告後およそ1ヶ月から1ヶ月半後に振り込まれるのが「還付金」。払いすぎた所得税が返ってきます。

- なぜ税金を払いすぎるの?

-

取引先の企業が「源泉徴収」という形であらかじめ所得税を仮払いしてるためです。しかし、そこには資料や交通費など、かかった経費が考慮されていないため、確定申告で払いすぎた分の所得税を還付してもらう。これが還付金の仕組みです。

ちなみに還付金の額は、源泉徴収額から本来支払う所得税を引いて算出します。これがマイナスの場合は、本来納めるべき税金が足りていないということに。

税金を支払うだけが確定申告じゃないんじゃよ

フリーランスの確定申告の流れ

- フリーランスの必要書類を税務署に提出

- 帳簿づけスタート

- 所得の計算

- 確定申告書類の作成

- 確定申告

- 納税

- 還付(あれば)

踏むべきステップが分かったら、やみくもに心配になることも無くなったよ!まずは税務署にフリーランスとして活動することを伝える書類を準備しなきゃ

フリーランスの疑問を解決!よくある確定申告の質問をまとめました

たくさん説明してくれて嬉しいんだけど、それでもまだまだ気になることがあるんだ

大丈夫じゃよ。一つずつ疑問をクリアにしていこう!

ここまで基本情報をメインに説明してきましたが、それでもまだまだ解消されないお悩みをお持ちの方もいることでしょう。そんな方のために、よくあるフリーランスの疑問をまとめてご紹介します。

【フリーランスの疑問①】申告しなくても脱税にならないケースもあるの?

確定申告が不要の人もいるんだよね?ややこしい箇所だから、もう一回教えてほしいな!

確定申告が不要な人の条件をあげていくぞ!

確定申告が不要な人と条件

- 1年の所得が38万円(2020年以降は48万円)以下の人

- 副業フリーランスの所得合計が20万以下の人

- 会社員で会社から年末調整をしてもらっている人

- 年金受給額が400万以下で源泉徴収を受けている人

上記4パターンが、確定申告が不要のケース。特に赤字の2項目に関してはフリーランス業にも関わってくるポイントなので、チェックしておくべき内容ですよ。

基本的に、所得が基礎控除額の38万円以下の人は確定申告は不要。そして、会社員などで給与取得がありながら、副業でフリーランスをしている場合は副収入の合計金額が年間20万円以内の場合も同様に申告は不要です。

また、所得が38万円以下の人でクライアントから源泉徴収を差し引かれてる報酬を受け取っている場合は、確定申告をすればその源泉徴収分を取り戻すことができます。

【フリーランスの疑問②】確定申告は自分でやる?税理士に依頼する?

フリーランスになったら税理士さんと繋がっておいた方が良さそうだよね。でも費用もかかりそう…?

確定申告を自分で行うか税理士に依頼するか。これは悩みどころじゃな。それぞれのメリット・デメリットを見てみよう

一度経験すれば次からはハードルが下がる確定申告の作業ですが、自分でやるのはどうしても不安という人は、税理士に頼むことも選択肢のひとつです。

税理士に依頼するメリット

フリーランスが確定申告を税理士に依頼する最も大きなメリットは、自分で手間をかけずに正確な申告ができること。煩雑な書類の整理や作成をプロに丸投げすることで、安心して本業に注力することができます。また、専門知識の豊富なプロに頼むことで、より節税効果の高い申告をアドバイスしてもらえる場合もあるでしょう。

税理士に依頼するデメリット

逆にデメリットと言えるのは、費用面や、やり取りの手間、個人事業主として知っておきたい税に関する知識が身につかないということなどがあります。

【フリーランスの疑問③】支払調書とは?なくても確定申告はできる?

支払調書ってワードを聞いたんだけど、確定申告で重要な書類なのかな?

まずは支払調書がどんな書類なのか知ることが大切じゃな

- 支払調書ってなに?

-

個人事業主が企業などから報酬を受け取る際に、所得税の源泉徴収を証明するための書類。確定申告では、支払調書を提出することで、「受け取った報酬」と「前払いした所得税」の証明をすることができます。

では、フリーランス・個人事業主は支払調書がないと確定申告ができないのでしょうか?結論から言うと、支払調書がなくても確定申告は可能です。

そもそも支払調書は、支払った側が「誰にどれだけの報酬を支払い、どのくらい源泉徴収をしたのか」を税務署に報告するための書類です。

支払側が支払った相手に提出するという義務はありません。なので、支払調書を取引相手に送る企業は任意ということになり、受け取っていなくても確定申告は可能なのです!

フリーランスなら知っておきたい、青色申告に必要な「帳簿」の種類

帳簿って聞くと、家計簿みたいなものしかイメージが浮かばないんだ。フリーランスの青色申告の帳簿って複雑なのかな?

専門用語がでてくるところじゃが、大きく分けて2パターンしかないからちゃんと理解できるぞ!

確定申告では、1月から12月までの帳簿を作成し、領収書や請求書などとともに保存することが義務付けられています。

- 帳簿ってなに?

-

1年の所得を正しく計算するために日々の取引を記録しておくためのもの。白色申告の帳簿は「簡易簿記」になりますが、青色申告は控除枠によって必要な帳簿が異なります。

具体的には、下記の通り2パターンにて作成します。

- 10万円の控除枠の場合は「簡易簿記」

- 65万円の控除枠の場合は「複式簿記」

青色申告の際は、申告書に自分が作成した帳簿の種類をチェックして提出します。

①「10万円の青色申告特別控除」に必要な帳簿の種類は?保管期限は?

青色申告で10万円の特別控除を受ける場合に必要な帳簿は5種類。

「10万円の青色申告特別控除」に必要な5種類の帳簿

| 帳簿の種類 | 内容 |

|---|---|

| 現金出納帳 | 日々の現金の流れを記録したもの |

| 売掛帳 | 売掛の取引を記録するもの |

| 買掛帳 | 買掛の取引を記録するもの |

| 経費帳 | 仕入れ以外の光熱費や交通費などの費用を経費ごとに記録するもの |

| 固定資産台帳 | 長く使う備品などを何年かに分けて経費にする減価償却費や、開業費用などを利益が出た時点で経費にする繰延資産などを記録するもの |

それぞれの帳簿は、簡易簿記での記入が認められています。簡易簿記は現金の動きがあった場合のみの記録となり、家計簿のイメージで記録できる初心者にやさしい様式になります。

「10万円の青色申告特別控除」 帳簿の保管期間

10万円の青色申告特別控除の帳簿は7年間、その他の領収書や請求書などは5年間の保管が義務付けられています。

②「65万円の青色申告特別控除」に必要な帳簿の種類は?保管期限は?

65万円の青色申告特別控除を受ける場合は複式簿記で記入した帳簿が必要になります。複式簿記とは、1件の取引を2つの要素に仕分けして複数の科目で記録する方式のこと。複式簿記では、「主要簿」と「補助簿」が必要になります。

「65万円の青色申告特別控除」に必要な帳簿の種類

「主要簿」は帳簿の中で特に大切な要素を締め、その中には「仕訳帳」や「総勘定元帳」が含まれます。「65万円の青色申告特別控除」の際には必ず作成しないといけないメインの帳簿こそ「主要簿」であると理解しましょう。

| 主要簿 | 内容 |

|---|---|

| 仕訳帳 | 勘定科目に関係なく全取引を日付順にまとめた帳簿 |

| 総勘定元帳 | 勘定科目ごとに全取引をまとめた帳簿 |

「補助簿」はその名の通り「主要簿」の補助的な役割として存在します。補助簿は仕事内容によって異なってくるのですが、その中でも代表的なモノをピックアップしました。

| 補助簿 | 内容 |

|---|---|

| 現金出納帳 | 日々の現金の流れを記録したもの |

| 売掛帳 | 売掛の取引を記録するもの |

| 買掛帳 | 買掛の取引を記録するもの |

| 経費帳 | 仕入れ以外の光熱費や交通費などの費用を経費ごとに記録するもの |

| 固定資産台帳 | 長く使う備品などを何年かに分けて経費にする減価償却費や、開業費用などを利益が出た時点で経費にする繰延資産などを記録するもの |

65万円の特別控除を受けるためには、これらの帳簿に基づいて「損益計算書」「貸借対照表」を作成し、青色申告決算書として提出します。

10万円の控除に比べて、必要書類のハードルはありますが、その分大きな節税メリットが待っているため頑張って作成する価値はありますよ!

「65万円の青色申告特別控除」帳簿の保管期間

帳簿類に加え、「損益計算書」「貸借対照表」、現金預金取引に関わる書類が7年間。その他の領収書や請求書などは5年間の保管が義務づけられています。

確定申告は怖くない!青色申告で節税上手なフリーランスになろう!

確定申告って大変そうだって思ったけど、フリーランスとしてやるべきことが分かってスッキリしたよ!

確定申告の知識が付けば、フリーランスとしても一大人としても自信が付くぞ

フリーランス一年目の確定申告。最初のうちは不慣れな作業に大変さを感じるかもしれませんが、流れがわかっていれば怖くありません!

初年度さえ乗り越えれば、翌年以降は同じことの繰り返し。最初のハードルが高いほど、のちのち楽になるものです。

インターネットやクラウド会計ソフトを上手に活用し、より節税効果の高い青色申告にチャレンジしてみませんか?初年度に青色申告をマスターして、節税上手なデキるフリーランスを目指してください!